よくわかる 不動産相続の勘所 Q&A File.8

週刊かふう2018年10月19日号に掲載された内容です。

贈与の目的を明確に

節税対策として財産の「贈与」を検討する方は多いでしょう。しかし、まず大切なことは「贈与の目的」を明確にすることです。節税だけにとらわれず、その後の生活資金などへ配慮することも忘れてはいけません。それでは贈与について考えていきましょう。

Q.贈与を検討しているのですが、注意点などありましたらご教示ください。

私は現在60歳で、健康状態にも特に問題はありませんが、今のうちから相続に備えたいと考えています。節税対策も兼ねて、子供たちへ贈与を検討しているのですが、注意点などありましたらご教示ください。

A.節税効果のみに囚われず、「何のために贈与をするのか」を十分に検討することが肝要です。

贈与を検討する際に重要なことは、その目的を明確にすることです。その目的が「節税」にあるのか、あるいは「資金援助」や「将来の争いごとの回避」にあるのか、まずその点を明らかにする必要があります。

ご相談者のように、節税対策を目的としている方も多いように思われますが、そもそも「相続税が発生するのか」について確認が必要です。節税効果のみに囚われず、「何のために贈与をするのか」を十分に検討することが肝要です。

解説1 贈与について

❶贈与とは

贈与とは、自分の財産(現預金や不動産等)を他の人に無償であげることをいいます。「あげる人」はもちろん「もらう人」の承諾も必要となり、お互いが合意して初めて贈与が成立します。

贈与は口頭でも成立しますが、「契約の撤回」や「争い」の危険性を回避するためにも、贈与契約書を書面で残すことをお勧めします。

❷贈与税

贈与税は1月1日~12月31日までの間にもらった財産総額に対して、もらった人が負担する税金です。

贈与税の課税方法には、「暦年課税」と「相続時精算課税」の二つがあります。なお、相続時精算課税は選択制となっており、その選択した年以降は暦年課税の方法によることができません。

解説2 贈与を行う前に

❶贈与後の影響への配慮

特定の子や孫に贈与を行う場合には、偏った贈与が原因で遺産分割の際に争いごとが生じないよう注意が必要です。

❷自分の生活資金も考慮する

子・孫への資金援助や節税も大切ですが、ご自分の生活のことも考えた上で無理のない贈与を検討する必要があります。

解説3 節税目的の贈与の注意点

❶節税の必要性の確認

ここでいう節税とは、贈与をすることによって将来の相続税が減少することを意味します。節税効果を期待するのであれば、少なくとも「相続税がかかること」が前提となります。相続税がかからないにもかかわらず、むやみに贈与する方も見受けられますので、注意が必要です。

❷節税効果の判断

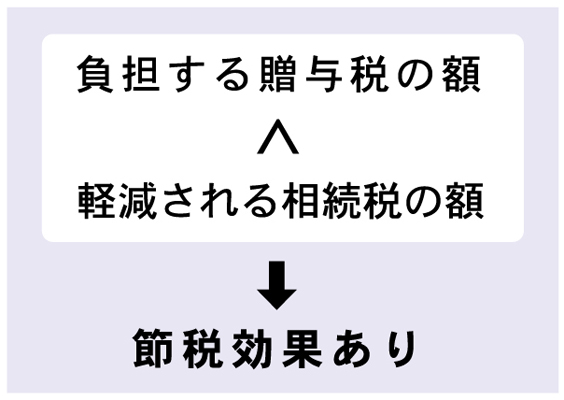

前述したように、年間110万円以内の贈与には課税されないため、どうしても110万円の範囲内で贈与を考えてしまいがちです。しかし、節税目的の場合には、「贈与税等の負担額」と「相続税の軽減額」の両方を合わせて考える必要があります。

まとめ

贈与による節税も大切ですが、あまり節税に固執し過ぎてしまうと、それ以外の問題を見落とす恐れがあります。やみくもに贈与を行ったことにより、将来相続が起こった際にトラブルにならないよう注意が必要です。

それぞれの目的や状況に合わせた贈与を心がけることが望ましいと考えます。