よくわかる 不動産相続の勘所 Q&A File.11

週刊かふう2018年11月23日号に掲載された内容です。

住宅用地の贈与について

お子さんへ住宅用地の贈与を検討する方は多いでしょう。そこで今回は、贈与の種類の比較についてお話します。

非課税になる要件や範囲などをおさえる必要があるでしょう。

Q.息子が家を建てる予定があるため土地を贈与したいと考えております。

私は73歳の男性ですが、息子が家を建てる予定があるため土地を贈与したいと考えております。その際、2500万円まで無税で贈与できるとのことですが、どのようなものですか。また、相続税との関係はどうなるのでしょうか。

A.一定の要件を満たした場合に2500万円まで贈与税を無税にできる制度です。

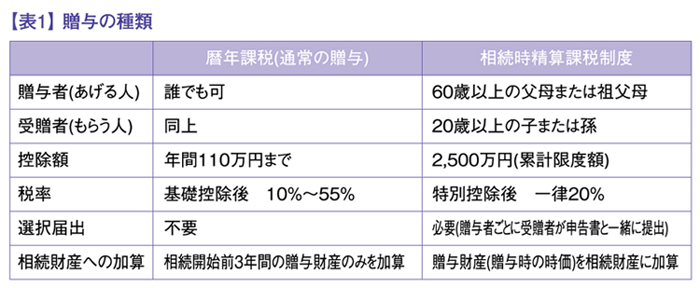

贈与税の課税方法には「暦年課税」と「相続時精算課税」があり、ご質問のケースは「相続時精算課税」です。

「相続時精算課税制度」とは、一定の要件を満たした場合に2500万円まで贈与税を無税にできる制度です。2500万円を超えた部分に対しては贈与税が20%の税率で計算されます。また、この制度を適用した贈与財産は、相続税が発生したときに相続財産に加算され相続税の対象となります。

なお、「相続時精算課税制度」を選択するとその贈与者については、「暦年課税」制度が使えなくなりますのでご留意ください。

解説1 「相続時精算課税制度」の計算方法

❶贈与時

贈与額から非課税額2500万円(限度額)を控除し、限度額を超えた金額に対して一律20%の税率により贈与税を計算します。

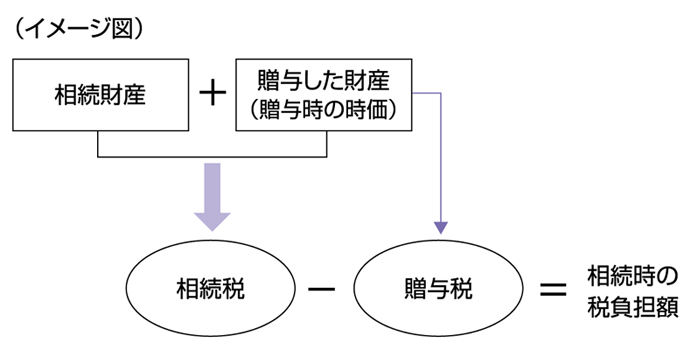

❷相続時

この制度を適用した贈与財産(贈与時の時価)は、贈与者の相続財産に加算されて相続税が計算されます。その際、既に支払った贈与税は相続税から控除されます。なお、相続税の申告が不要な方でも申告をすることにより、納めた贈与税は還付を受けることができます。

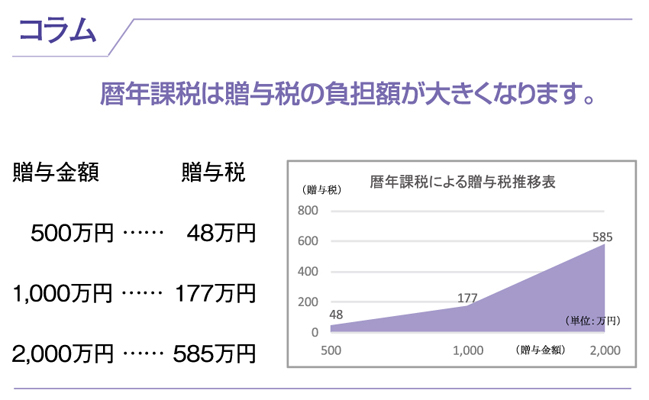

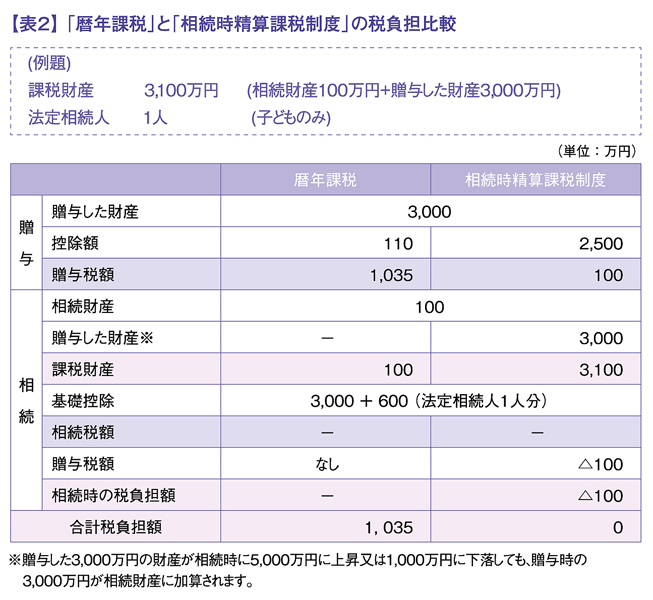

解説2 暦年課税との比較

暦年課税と精算課税を比較すると、一度に多額の贈与をする場合においては相続時精算課税の方が贈与税の負担が抑えられます。

例として、表2をご確認ください。

まとめ

子に住宅用地を贈与する場合に、暦年課税制度では110万円を超える部分に対して多額の贈与税が課税されます。そのため、子は土地の贈与を受けずに親の土地を借りて住宅を建築することが一般的です。

しかし、前述した相続時精算課税制度が創設されたことで、子は土地の贈与を受けやすくなりました。親の土地に住宅を建築する予定のある方は、この制度の活用を検討するのはいかがでしょうか。

この制度の活用を考えている方は、予期せぬ争い事を回避するためにも子供間の公平性など、贈与を受ける人たちに配慮した上で贈与を検討することをお勧め致します。