よくわかる 不動産相続の勘所 Q&A File.14

週刊かふう2019年1月25日号に掲載された内容です。

相続した財産を譲渡した場合の取得費の特例について

相続した財産を譲渡(売却)し資金を用立てたいと考える方は多くいらっしゃると思います。

そこで今回は、譲渡にかかる税金が軽減される特例制度についてお話します。

Q.昨年、父が亡くなり土地などの不動産を相続しましたが、その土地を売却する予定です。

昨年、父が亡くなり土地などの不動産を相続しましたが、その土地を売却する予定です。その場合、売却代金に対して税金がかかると思いますが、有利になる特例があると聞きました。その内容を教えていただけますか。

A.「譲渡にかかる税金」が軽減される特例があります。

相続により取得した土地、建物などを、相続があった日から3年10カ月以内に譲渡(売却)した場合、「譲渡にかかる税金」が軽減される特例があります。(特例の内容については解説2を参照ください。)

解説1 不動産の「譲渡にかかる税金」の計算方法

不動産を譲渡した場合、その利益(譲渡所得)に対して、所得税・住民税がかかります。譲渡所得は、給料や不動産収入などの所得(総合課税の対象となるもの)とは分けて税金が計算されます(分離課税)。

税金の計算方法は、おおむね次の式のとおりです。利益に対して税率をかけて税金が計算されます。

①譲渡金額 − 取得費(※1)−譲渡費用=譲渡所得・利益

②利益×税率(※2)=税金

(※1)相続により不動産を取得した場合は、亡くなった方が購入した代金を取得費とします。

また購入代金が不明な場合は、収入金額の5%を取得費とすることも認められています。 取得費の特例については、解説2を参照ください。

(※2)譲渡した年の1月1日において、譲渡した不動産の所有期間が5年超の場合は、税率20.315%を適用しますが、5年以下の場合は税率が39.63%となります。

相続により不動産を取得した場合の所有期間について、不動産を取得した日は、亡くなった方が取得した日とします。

解説2 譲渡における取得費の特例について

❶特例の概要

相続により取得した土地、建物などを、相続があってから3年10カ月以内に譲渡した場合に、譲渡所得の計算において、相続税の一部を取得費に加算できます。それにより譲渡にかかる税金が軽減されます。

❷取得費に加算できる金額

譲渡した方が負担した相続税額に対し、相続した財産のうち譲渡した不動産額の割合により計算します。

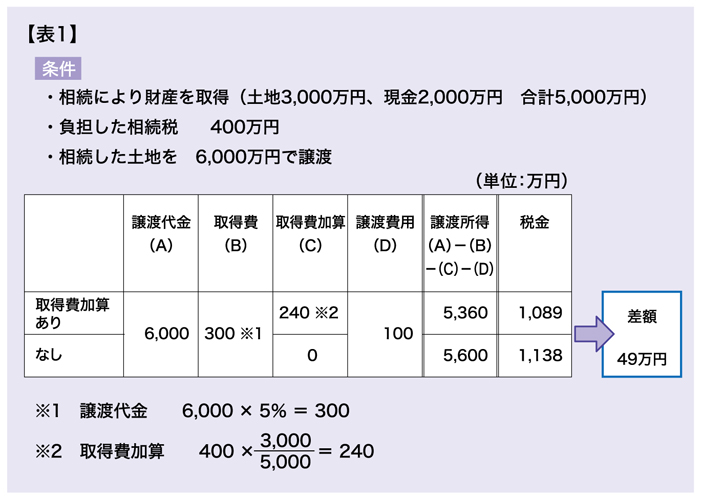

❸取得費加算の減税効果

下の【表1】の条件で土地を譲渡すると、減税効果は49万円となります。

❹特例を受けるための要件

・相続や遺贈により財産を取得した者であること

・その財産を取得した人に相続税が課税されていること

・その財産を、相続があった日から3年10ヵ月以内に譲渡していること

・所定の資料を添付して、譲渡にかかる所得税の確定申告を行うこと

まとめ

この特例を受けるためには、相続があった日から3年10ヵ月以内に相続した不動産等を譲渡することが必要です。しかし、特例を受けるために焦って不利な条件で不動産を譲渡すると、手取り額が少なくなる可能性もあります。不動産の時価の動向を踏まえて、この特例を利用するかどうか検討することが重要です。

上記で説明した以外にも細かい要件がありますので、この特例を受ける場合は、専門家に相談することをお勧めします。